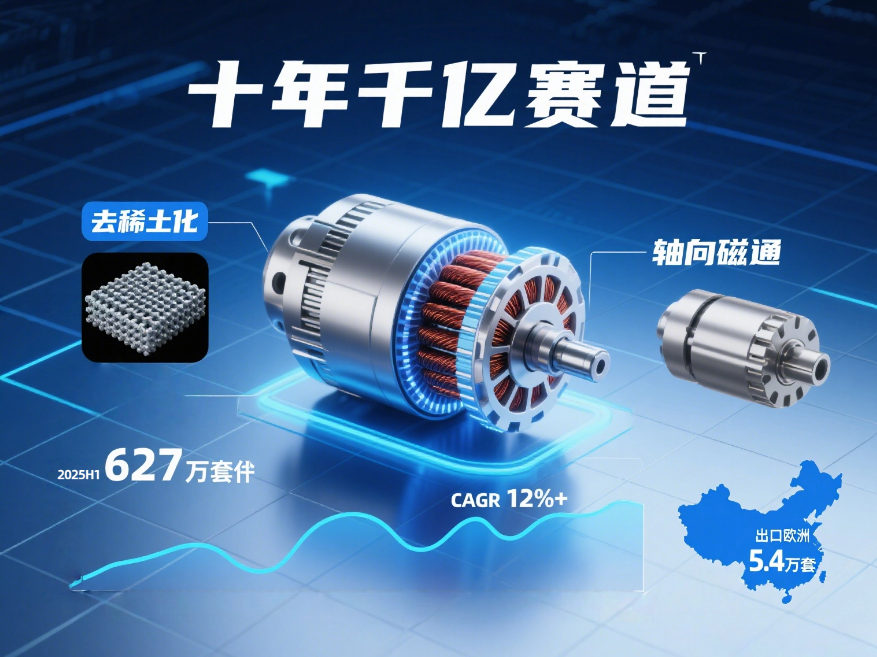

十年千亿电机赛道开启:去稀土、轴向磁通,中国装机+出口齐飙升

2025-2035 年全球电动车电机赛道规模有望破千亿美元,年均复合增速超 12%,永磁电机仍占主流,去稀土化、轴向磁通落地等成核心方向。

2025 年中国电机装机 627.1 万套同比增 30.6%,均价降 34%,800V+SiC 方案溢价显著,还首次批量出口欧洲。弗迪、特斯拉等 TOP5 企业各展技术优势,行业已进入 “拼技术” 阶段。

2015-2023 年全球 500 余款车型统计,永磁(PM)电机始终占 75%以上。

预计2025-2035 年,PM仍为主流。到2035年电机系统年均复合增速预计大于12% ,市场规模有望突破千亿美元。

1)去稀土化

2023 年特斯拉宣布次代电机“零稀土 ”,引发对铁氧体、电磁钢等替代 材料的新一轮投资。雷诺、宝马、奥迪已量产绕线转子或感应电机,欧洲OEM 把供应链安全置于性能之上。

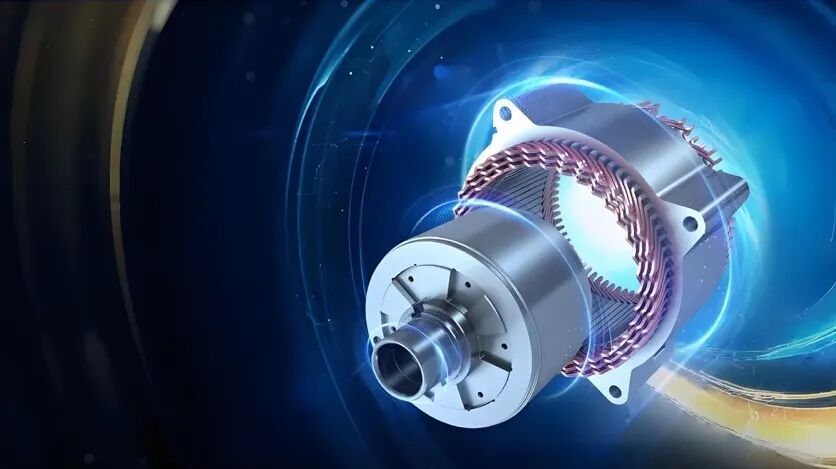

2)结构革新

轴向磁通:功率/扭矩密度提升 15-30% ,戴姆勒收购YASA 、雷诺携手 WHYLOT ,2025 年起批量上车。

轮毂电机:集成度最高,但簧下质量与散热仍是痛点;Protean获东风认 证,开启车队路测。

3)热管理与系统集成

油冷、双面水冷、相变材料多路线并进;800V高压平台推动SiC+高速电 机成为旗舰车型标配。

• 稀土供给集中在中国,价格波动导致 2021-2022 年磁材成本飙升。

• IDTechEx预测:单台电机稀土用量将由 2023 年的约 200g降至 2030 年 100g以下;无磁方案占比由<5%提升至约 25%。

• 磁性材料、硅钢薄片、铜/铝绕组、碳纤维壳体成为供应链“新四样 ”。

• 乘用车:2025 年主流仍为径向永磁,轴向磁通率先在高性能GT/AMG 车型落地。

• 轻型商用车:轮毂电机有望 2027 年后在物流车小批量渗透。

• eVTOL/eCTOL:对功率密度>10kW/kg 、容错等级DAL-A的电机需求 将在 2028-2030 年集中释放。

未来十年, 电动汽车电机将呈现“永磁减量、结构多元、热控精化、供 应链分散 ”四大特征,技术迭代窗口已全面开启。

1、宏观景气

从价格上看, 电机+ 电控平均售价已降至 2100 元/套,较 2022 年下降 34% ,但 800V+SiC 方案溢价仍高达 25~30%。

从出口上看,中国电机总成首次批量出口欧洲(上 汽、吉利CKD项目),半年累计 5.4 万套,验证本土供应链全球竞争力。

1)弗迪动力

• 规模:深圳、长沙、合肥三大基地总产能 250 万套/年,产能利用率 82% ,规模效应摊薄固定成本≈7%。

• 技术:第四代扁线+油冷,功率密度 5.8 kW/kg;兼容 800V平台,SiC 模块自供率 90%。

• 生态:刀片电池直插电驱同壳体,减少高压线束 3 米,整车降重 4.5 kg。

2)汇川联合动力

• 规模:苏州、常州双工厂合计产能 120 万套,2024 汽车业务营收突破 120 亿元。

• 技术:工业伺服基因移植——23 位旋变+ 自适应标定,缩短匹配周期 至 2 周。

• 生态:与理想成立联合项目组, 电机、减速器、 电控同平台开发,共 享BOM数据库。

3)联合电子

• 技术路线:博世第五代 800V逆变器+碳化硅MOSFET ,系统效率峰值 93.6%。

• 客户:奔驰MMA 、大众SSP 、广汽埃安昊铂。

4)特斯拉

• 技术:3D6 后驱电机采用 10 极 12 槽+碳纤维绑扎,转子线速度 250 m/s, 峰值转速 19000 rpm。

• 制造:上海超级工厂电机车间自动化率 95% ,单条产线年产能 50 万 套,节拍 45 秒/台。

5)蔚来动力科技

• 平台化:前 120 kW感应+后 210 kW永磁,双电机组合支持 900 V超快 充,CLTC工况综合效率 91%。

• 服务:BaaS模式下电机可随电池包迭代升级,用户生命周期成本下降12%。

• 800V高压:2025H1 渗透率 18% ,预计 2027 年超 50% 。

高压带来三项红利:

1)充电功率由 120 kW跃升至 350 kW ,10 分钟补能 300 km;

2)线束 截面积缩小 50% ,铜耗下降 30%;

3)电机峰值功率提升 15~20% ,高速能耗 下降 3%。

• SiC功率模块:800V标配,开关损耗降低 60%,逆变器效率提升 2%~3%。 从成本上看,SiC晶圆价格已从 2023 年的 0.2 美元/A降至 0. 12 美元/A ,预计 2026 年接近硅基IGBT 2 倍价差。

• 智能温控:油冷+扁线组合成为主流, 电机绕组热点温度降低 18℃;数字孪生算法实时监控温度、振动、绝缘,预测性维护周期由 1 万公里延长 至 4 万公里。

电机行业已从“拼产能 ”进入“拼技术 ”阶段。具备 800V+SiC量产能力、 与主机厂深度股权合作的供应商,将在下一轮整合中继续收割市场。